来源:荀玉根思考

丑小鸭跳出了白天鹅的舞姿

——十年回望银行股

国泰海通证券首席经济学家 荀玉根

近期银行股价的新高,引发了市场的讨论。过去十多年,国内宏观环境和产业发展快速变革,权益市场各类行业主题轮番表现,但在新兴科技和消费“你方唱罢我登场”的背景下,身为传统行业的银行指数却不断创新高。尤其是,现今距离2015年牛市顶点过去近十年,股价超越前高的行业寥寥无几,银行却是其中之一。在我国产业持续升级的趋势下,银行作为一个传统行业,何以从资本市场上让人爱搭不理的“丑小鸭”变成高攀不起的“白天鹅”?本报告就此提出一些思考。

1. 丑小鸭展现了白天鹅的舞姿

2015年牛市高点以来,银行指数涨61%,排名第二。2015年6月,A股市场在“大众创业、万众创新”的激昂情绪中持续走高,上证指数在当年6月12日一度攀升至5178点,TMT板块更是在移动互联浪潮的产业催化下接连创下历史新高,A股的新时代仿佛正拉开帷幕。但十年过后再回首,当下(截至2025/5/21,下同)行业指数价格超越2015年年中最高点的行业寥寥无几,而银行指数相较当年高点的涨幅高达61%,排名第二,仅次于食品饮料行业指数。从其他时间维度看,银行指数自2012-13年最低点至今的涨幅达331%(排名第六)、自2018-19年最低点至今涨幅达到89%(排名第八),在行业中的排名同样是居于前列,详见表1。

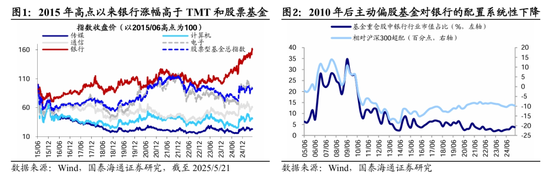

遗憾的是,过去十多年投资者对银行股爱搭不理。12/12-15/6牛市前后,中国正经历深刻的产业转型,走出传统周期、拥抱互联网+成为一股强大的社会潮流,股票市场的映射是投资者对TMT的配置比例大幅上升、对银行的配置比例大幅下降。从基金季报的口径看,基金持股市值中银行股的占比从2009Q2的高点34.7%下降至2014Q1的低点2.3%,之后绝对占比和相对沪深300的配置水平都在低位徘徊,详见图2。令人唏嘘的是,银行作为过去十几年不受人待见的丑小鸭,却跳出了白天鹅的舞姿,银行股的表现大幅好于股票型基金指数和TMT行业指数。从2015年年中的高点至今股票型基金指数和电子行业指数下跌7%,通信、计算机、传媒则分别下跌39%、59%、77%。试想一下,十年前买银行股持有到现在,就是躺赢啊。

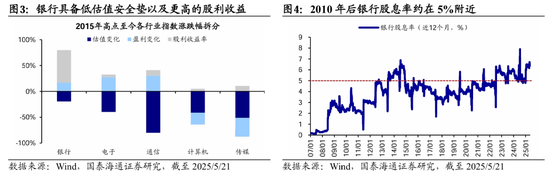

2. 估值足够低+长期分红派息=可观复利

过去十年银行大幅跑赢TMT背后:估值安全垫+股利收益率。从宏观背景和产业趋势维度看,2010年以来我国确实迈入了产业快速转型升级时期,主动型基金的持仓逐渐从传统的银行板块切换至新兴产业是顺势而为,但为何投资回报率层面看过去十年作为传统行业的银行反而占优呢?前文分析行业涨跌幅时使用的中信一级行业指数,是全收益指数,其收益率可以拆分为三块:估值变化、盈利增长、股利贡献。2015年高点以来银行指数61%的涨幅,其中估值PE(TTM,下同)的涨跌幅约-19%,盈利的上升幅度为17%,股利收益率约为63%。对应的TMT板块,2015年高点至今估值层面电子指数PE变化幅度约-40%、计算机-41%、传媒-51%、通信-80%;盈利层面电子利润变化幅度约27%、通信30%、计算机-23%、传媒-36%;股利收益率层面,TMT四个行业的股利收益率基本都在5%-10%附近。从拆解的结果来看,银行股相较TMT更优的表现主要由两方面因素驱动:更明显的低估值安全垫、更高的股利收益率,详见图3。

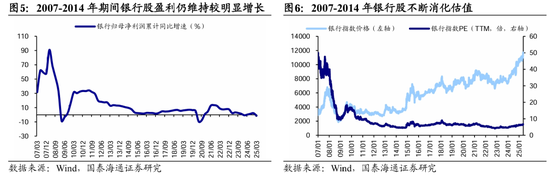

长期可观复利的前提:买入时估值水平要低。从更久远的时间维度进行回顾,银行股价也曾经历过较长时间的低迷,自2007年高点以来至2014年低点银行指数的跌幅达到54%。事实上银行股的股息率自2010年之后就已接近5%的水平,2007年至2014年期间其盈利增长速度尽管有所放缓、但增长的中枢值仍达28%。为何银行股在前期拥有较高的股息率、盈利也维持较高增长的情况下,其指数一直到2014年才开始明显走强?这背后的关键因素主要源于估值水平。银行股PE(TTM)在2007年高点时45倍,之后一路消化估值,09年高点时18倍,2014年低点时回落至4.5倍左右,PB分别是6倍、3倍、0.85倍,估值较高点萎缩约80-90%。当时足够低的估值给了银行股安全边际,可见,投资收益率实现长期复利的前提是买入时的估值水平低,否则较高的价格水平会在未来侵蚀投资收益率。

3. 买好的,更要买得好

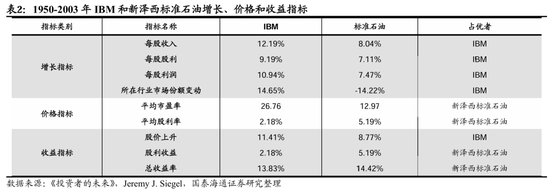

业绩增速更高≠投资回报率更优,估值很重要,买好的,更要买得好。在全球资本市场的历史长河中,前文描述的银行股跑赢科技股的现象并不罕见。Jeremy J. Siegel曾在其《投资者的未来》书中指出,长期来看不断纳入高增长新兴产业公司的标普500指数反而跑输其最初始的成分股组合,背后一个可能的答案是投资者为这些新兴公司股票所支付的价格过高了,以至于无法得到较好的投资收益。以新泽西标准石油(现名为埃克森美孚)和IBM为例,IBM作为一家极具创新能力的高科技公司,在1950-2003年内其业绩增速明显高于作为传统企业的新泽西标准石油,但是由于市场为IBM支付了更高的估值溢价,股价过高意味着股利率偏低,因此投资者通过股利再投资能够积累的股票数量也就相对更少。拆解1950-2003年内IBM和新泽西标准石油的投资回报率,尽管IBM在股价上涨幅度上超过新泽西标准石油,但由于后者通过股利再投资实现的收益率明显更高,因此最终新泽西标准石油的投资回报率反而强于业绩增速更高的IBM。详见表2。

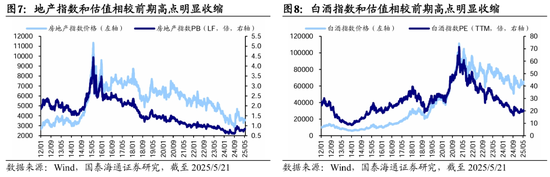

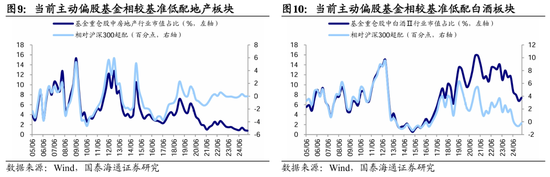

思考:现在谁是投资者爱搭不理的丑小鸭?当下有“十年前的银行股”那般不受投资者待见的行业吗?地产和白酒可能值得思考。从股价看,目前(截至2025/5/21,下同)地产行业指数相较2015年年中的高点下跌了近70%,即便相较2020年阶段性高点也已下跌54%,白酒指数相较2021年的高点跌幅达44%。从估值看,目前房地产行业指数PB(LF,下同)仅0.83倍,相较2015年的PB高点4.44倍收缩了81%;白酒PE(TTM,下同)仅19.8倍,相较2021年的PE高点71.4倍收缩了72%。从基金配置看,当前主动偏股基金对地产、白酒的配置均已经从高点明显回落,其中对地产的配置比例从2014Q4的高点10.5%下滑至目前2025Q1的0.8%,对白酒的配置比例则从2021Q1的高点15.8%回落至目前的7.4%,相比沪深300基准均已经略低配。地产和白酒行业的市场表现和估值收缩,背后有基本面的原因。需要思考的是:估值大幅收缩是否提供了安全边际?此外,目前白酒行业股息率4.0%、地产股息率1.7%。别忘了,2013-14年市场流传各种银行时代过去的故事,回头看低估值其实已经消化了悲观叙事。

风险提示:历史表现不一定代表未来。

发表评论

2025-05-23 06:15:30回复

2025-05-23 06:34:47回复

2025-05-23 10:55:08回复

2025-05-23 07:38:49回复

2025-05-23 09:23:03回复